Retorno dos FIIs de “papel” fica na lanterna no recente rali do Ifix; ainda vale a pena investir?

agosto 12, 2023

Beneficiados nos últimos anos pela elevação dos juros e da inflação, os FIIs de recebíveis parecem ter perdido – pelo menos, por enquanto – o protagonismo no segmento. No rali dos últimos meses, o retorno da classe ficou abaixo da média do mercado e bem distante do desempenho de outros tipos de fundo.

Também conhecidos como FIIs de “papel”, esse tipo de fundo imobiliário investe em títulos de renda fixa atrelados a índices de inflação ou à taxa do CDI (certificado de recebíveis imobiliários).

Dada a indexação, a receita desses fundos varia de acordo com o comportamento dos indicadores. Em caso de alta, o resultado da carteira aumenta, elevando o dividendo distribuído aos cotistas. O cenário foi observado nos últimos anos – marcado pela forte pressão inflacionária e aumento dos juros.

No entanto, com o recente arrefecimento da inflação e o início do ciclo de redução da Selic (taxa básica de juros da economia), a atratividade deste tipo de fundo imobiliário foi colocada à prova.

Em média, os FIIs de “papel” (Títulos e Valores Mobiliários) subiram 9% nos últimos quatro meses – período marcado pelo rali dos fundos imobiliários. O desempenho está abaixo da média do mercado (de 15%) e representa aproximadamente um terço do retorno de outras classes, como a dos FoFs (fundos que investem em outros fundos), que subiu quase 30% no período.

| Segmento | Variação desde abril (%) |

| FoF | 29,71 |

| Renda Urbana | 24,98 |

| Shoppings | 23,83 |

| Logística | 23,12 |

| Lajes Corporativas | 22,68 |

| Híbrido | 21,15 |

| Multiestratégia | 17,76 |

| Títulos e Val. Mob. | 9,95 |

| Ifix | 15% |

Fonte: Economatica. Dados até 10/08/2023.

CONTINUA DEPOIS DA PUBLICIDADE

Os números são da Economatica, plataforma de informações financeiras, e consideram apenas os fundos que fazem parte do Ifix – índice dos FIIs mais negociados da Bolsa. O retorno toma como base a valorização da cota e a distribuição de dividendos no período.

Leia também:

Ainda vale a pena investir em FIIs de “papel”?

Brunno Bagnariolli, sócio e gestor da Mauá Capital, considera natural que os fundos de “papel” tenham menos destaque em um momento mais positivo para a economia – de queda da inflação e dos juros. No entanto, segundo ele, esse tipo de fundo ainda tem espaço no portfólio do investidor.

Série exclusiva

Renda Extra Imobiliária

Descubra o passo a passo para viver de renda e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel

Bagnariolli explica que cada classe de ativo apresenta um retorno melhor de acordo com o ciclo do mercado, que atualmente beneficiaria mais os fundos de “tijolo – que investem diretamente em imóveis, mais demandados em um cenário econômico mais aquecido.

A dinâmica, porém, não deveria ser motivo para mudanças drásticas na carteira de investimentos, alerta o gestor.

CONTINUA DEPOIS DA PUBLICIDADE

“Se o investidor ficar caçando a próxima classe que vai performar melhor, provavelmente vai escorregar no meio do caminho”, observa.

Diante disso, o sócio da Mauá Capital reforça o consenso do mercado financeiro sobre a importância de um portfólio diversificado, onde FIIs de “papel” e de “tijolo” trabalham juntos, sugere.

“A diversificação do portfólio sempre vai ser a solução ideal para um retorno sólido ao longo do tempo”, diz. “Um tem mais risco e oferece maior retorno [FII de “papel”] e o outro menor retorno, mas com um risco também mais baixo [FII de “tijolo”]”, pontua.

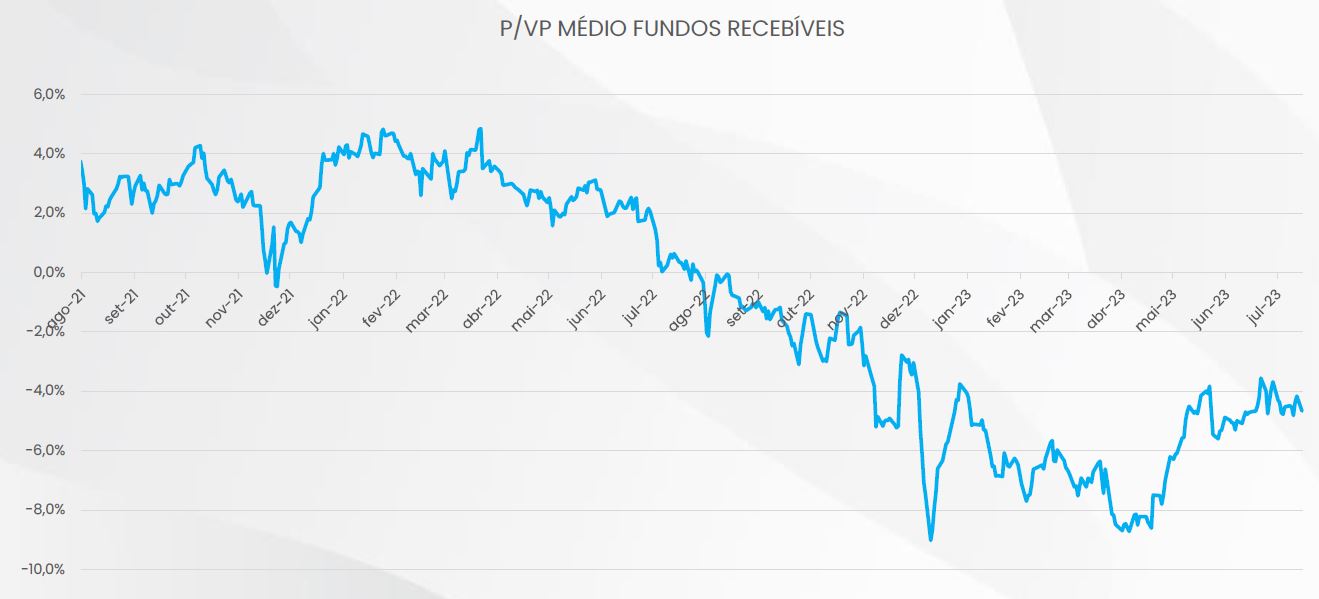

Além disso, Bagnariolli lembra que, em média, os FIIs de “papel” estão sendo negociados abaixo do valor de mercado – considerando o P/VP (preço sobre o valor patrimonial).

De acordo com estudo da Mauá Capital, o desconto dos FIIs de “papel” chegou a bater 9% em maio e hoje se mantém na casa dos 5% – patamar interessante dado o histórico, sinaliza Bagnariolli.

CONTINUA DEPOIS DA PUBLICIDADE

“Geralmente quando um ativo está descontado significa que é a hora de comprar”, pondera Bagnariolli, indicando mais um motivo que reforçaria a atratividade desta classe de ativos.

Além disso, acrescenta, a redução dos juros deverá ser feita de forma gradual e ainda deveremos ter taxas elevadas nos próximos anos – o que garantiria dividendos interessantes dos fundos mais expostos ao CDI, que acompanha a Selic.

Confira mais análises do gestor e o estudo completo da Mauá Capital sobre FIIs de “papel” na edição desta semana do Liga de FIIs. Produzido pelo InfoMoney, o programa vai ao ar todas as terças-feiras, às 19h, no canal do InfoMoney no Youtube. Você também pode rever todas as edições passadas.

Leia também:

CONTINUA DEPOIS DA PUBLICIDADE