Otimismo “cauteloso” de economistas, mas forte alta de ativos: as reações após a S&P melhorar a perspectiva para o Brasil pela 1ª vez desde 2019

junho 15, 2023Roubando os holofotes na reta final da sessão desta quarta-feira (14), a elevação na perspectiva de rating soberano do Brasil (ainda mantido em BB-) pela S&P Global de estável para a positiva deu o ímpeto para que o Ibovespa subisse quase 2% e superasse os 119 mil pontos, enquanto o dólar caiu para R$ 4,80.

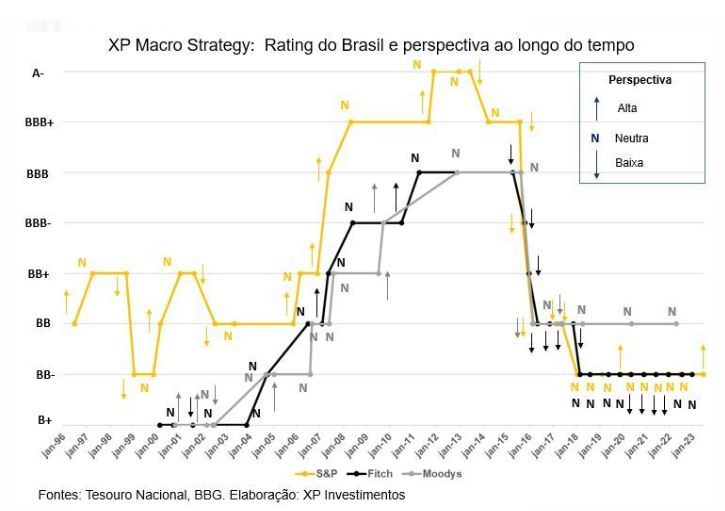

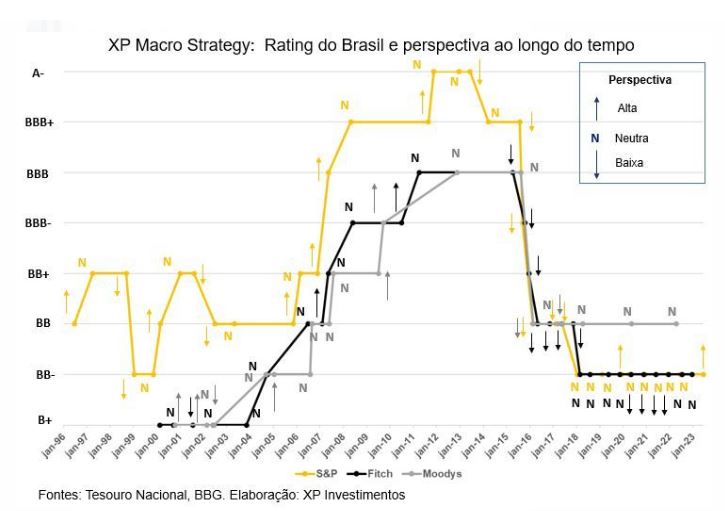

Foi a primeira movimentação positiva realizada pela agência sobre os ratings do Brasil desde 2019. Conforme destaca o gráfico abaixo, elaborado pela XP e que traz dados históricos de 1996 até hoje, das 7 vezes em que a S&P colocou viés altista ao rating brasileiro, em 6 o rating realmente foi elevado. A exceção foi exatamente na mais recente, em dezembro de 2019.

A perspectiva positiva reflete sinais, na visão da agência, de maior certeza em relação à estabilidade das políticas fiscal e monetária, aliadas ao crescimento contínuo do PIB – Produto Interno Bruto – previsto, ainda que em baixo patamar. Tais fatores poderiam resultar em uma menor carga de endividamento do país, bem como reforçar a resiliência institucional do Brasil, com políticas estáveis e equilíbrio entre os Poderes Executivo, Legislativo e Judiciário.

A afirmação do rating reflete, na visão da S&P Global, a forte posição externa do Brasil, a política cambial flexível e o regime de política monetária baseado em metas de inflação, conduzido por um Banco Central autônomo, entre outros.

Quando as agências de rating posicionam as perspectivas em tendência positiva, isto indica uma possibilidade de elevação das notas dentro de um determinado horizonte de tempo. Como indicado pela S&P Global, para uma possível elevação da nota de crédito brasileira nos próximos dois anos, as instituições brasileiras precisariam implementar políticas econômicas pragmáticas com a intenção de conter vulnerabilidades nas contas públicas e preparar o cenário para um crescimento econômico melhor. A chave para isso seria a aprovação de reformas adicionais – entre elas uma possível reforma tributária atualmente em debate.

CONTINUA DEPOIS DA PUBLICIDADE

Já a perspectiva poderia ser revisada de volta para ‘estável’ dentro dos próximos dois anos caso uma estrutura inadequada de políticas ou uma implementação inadequada resultassem em um crescimento limitado, levando a uma maior deterioração fiscal e a uma dívida maior que o esperado. Nesse sentido, a agência acredita que uma deterioração da sinalização das políticas também poderia afetar os fluxos de investimento estrangeiro e enfraquecer a forte posição externa.

Cabe ressaltar que o ministro da Fazenda, Fernando Haddad, aproveitou o anúncio para voltar a cobrar do Banco Central a redução da Selic, atualmente em 13,75%. O Comitê de Política Monetária (Copom) se reúne na próxima semana.

“Penso que a harmonia entre os Poderes tem contribuído para os resultados. Está faltando o BC se somar a esse esforço, mas quero crer que estamos prestes a ver isso acontecer”, afirmou Haddad. “Acredito na harmonia entre as políticas fiscal e monetária. Tudo concorre agora para que essa harmonização ocorra mais rapidamente do que previsto. Há seis meses ninguém diria que estaríamos nessa situação. Temos uma oportunidade de ouro”, disse.

A elevação da perspectiva de rating gerou discussões. Afinal, foi uma decisão precipitada? E o que isso significa para o mercado?

Para Alberto Ramos, diretor de pesquisa econômica para América Latina do Goldman Sachs, a notícia é positiva, embora algo inesperada, uma vez que o novo quadro fiscal ainda não foi aprovado e as perspectivas e o conteúdo final da reforma tributária ainda são incertos.

“Além disso, houve nos últimos meses uma clara deterioração das políticas microeconômicas e do ambiente regulatório”, afirma Alberto Ramos, diretor de pesquisa econômica para América Latina do Goldman Sachs.

CONTINUA DEPOIS DA PUBLICIDADE

Ramos avalia que subir na escala de ratings e finalmente recuperar o status de grau de investimento exigiria reformas decisivas e políticas macro, micro e regulatórias que apoiem o investimento e promovam o crescimento da produtividade (ou seja, elevem o atualmente modesto potencial de crescimento real do PIB) e estabilizem a dívida dinâmica.

“Em nossa avaliação, fora da política monetária, o atual mix de políticas macro e micro e as perspectivas para reformas ainda estão significativamente aquém desse padrão”, aponta.

Carla Argenta, economista-chefe da CM Capital, avalia que a mudança leva em contas alguns pontos: 1) sinais de certeza acerca das políticas fiscais e monetárias; 2) PIB positivo e arcabouço fiscal, recentemente aprovado pela Câmara dos Deputados e hoje sob a égide do Senado; 3) medidas implementadas nos últimos anos como fundamentais para conter o avanço de riscos sobre a estabilidade do Brasil e 4) risco de reversão de medidas positivas minimizado.

Carla reforça que todos os pontos mencionados como fundamentais para a mudança na perspectiva de rating dizem respeito a mudanças estruturais levadas a cabo nos últimos anos. A incerteza sobre a política monetária só pôde ser reduzida por conta da aprovação da autonomia da autoridade monetária, formalmente concedida em fevereiro de 2021. A Nova Regra Fiscal (NRF) está bem encaminhada no Senado e deve sofrer pouca resistência à aprovação. Suas diretrizes foram bem recebidas pelos agentes econômicos por dois fatores: diminuem a nebulosidade sobre os gastos futuros do Estado e seu desenho está alinhado com o que é prescrito pelos grandes organismos internacionais neste momento, a exemplo dos manuais do próprio FMI.

“O conjunto de fatores expressos acima nos permite fazer uma afirmação: a decisão da S&P não foi tomada com base em movimento conjunturais, mas com diretrizes estruturais, que, independentemente do período do ciclo econômico, tendem a se manter (ou serem pouco alteradas), e trazer clareza sobre os passos futuros do país no que concerne à esfera econômica”, avalia.

Por outro lado, apesar da melhora na perspectiva, diversos fatores, igualmente estruturais, foram citados como limitadores da melhora contínua do rating do Brasil, especialmente a dinâmica nacional entre os poderes, que, na avaliação da agência, torna lenta a evolução de reformas fundamentais para um ambiente mais seguro e próspero.

A economista lembra que a perspectiva positiva já foi retirada do Brasil em outro momento. “É necessário um trabalho contínuo, com resultados positivos no curto prazo, principalmente no que concerne à evolução das contas públicas, para que isso não volte a acontecer. A conjuntura econômica pode tornar esse caminho mais tranquilo ou mais complicado, mas não é, de forma alguma, responsável por novas mudanças de rating”, finaliza.

Catalisador para ganhos

Apesar do discurso de cautela, o anúncio da S&P é visto como mais um catalisador positivo para o mercado brasileiro sendo destravado.

Isso se refletiu de forma imediata também no mercado de câmbio e de juros futuros. “Seguindo uma ação positiva (de rating ou perspectiva), normalmente é possível esperar alívio nas expectativas de juros, com fechamento da curva DI. De fato, foi o que já ocorreu nesta tarde do dia 14, com o dólar recuando 1,15% a R$ 4,80 e juros caindo principalmente em prazos médios a longos (que refletem o risco fiscal)”, aponta a XP em relatório. Com baixa em oito dos nove pregões de junho, o dólar acumula desvalorização de 5,25% no mês.

Depois do fechamento do mercado spot, o dólar futuro para julho acentuou o ritmo de baixa e também bateu novas mínimas, com giro expressivo, acima de US$ 16 bilhões – o que sugere mudanças relevantes de posições de investidores e pode abrir espaço para mais apreciação do real.

“O Brasil está super bem posicionado entre emergentes. E a decisão da S&P vai nessa linha. O real tende a se valorizar mais”, afirmou ao Broadcast o economista-chefe do Banco Pine, Cristiano Oliveira, lembrando que a moeda brasileira ainda está depreciada em termos reais na comparação com outros emergentes.

Oliveira observa que as medidas de risco do país já estavam melhorando. O CDS (Credit Default Swap) de 5 anos do Brasil, espécie de seguro contra calote da dívida, havia caído abaixo de 200 pontos, algo não visto desde o segundo semestre de 2021. Houve também uma queda expressiva da volatilidade implícita do real, que atingiu nesta semana o menor nível desde 2019.

CONTINUA DEPOIS DA PUBLICIDADE

“Devemos ter aumento do fluxo nos próximos meses, seja comercial ou financeiro. Mesmo com a provável queda da Selic, o juro real ainda vai ser alto. E o Brasil oferece oportunidade para investimento direito, já que vai crescer mais do que se esperava”, afirma o economista-chefe do Pine.

A Guide reforça a visão de que uma possível mudança do rating do risco soberano é um ponto muito importante para o fluxo estrangeiro. “Por isso, vimos o dólar atingir mínima da sessão após o anúncio”, avalia.

(com Estadão Conteúdo)